Con l’aumento dei tassi d’interesse e la contemporanea riduzione del valore degli immobili, gli investitori hanno iniziato a nutrire dubbi sul comparto real estate. Tuttavia, i dati del mercato mostrano come investire in questo settore sia ancora “giustificato”. Gli investimenti immobiliari rappresentano una valida alternativa in un portafoglio in termini di efficienza, diversificazione ed esposizione a megatrend, ma anche di ammodernamento delle città e di lotta ai cambiamenti climatici.

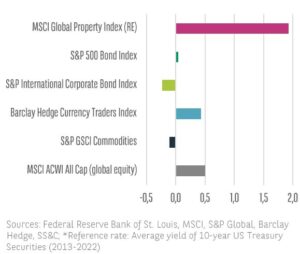

A proposito dei vantaggi appena descritti, gli indici globali su diverse classi di attività ci dicono che l’immobiliare è quella che offre il rapporto rischi/rendimenti migliore, come si può evincere dal suo Sharpe ratio (quasi pari a 2). Questo si basa su una performance annuale media del 7,8% negli ultimi 10 anni e una volatilità del 3%. Per fare un paragone, l’indice global equity MSCI ACWI All Cap, ha conseguito una performance annuale del 9,5%, e quindi più alta rispetto all’immobiliare, ma la volatilità registrata è del 14,7%, e quindi lo Sharpe ratio è di appena 0,5.

Sharpe Ratio tra 2013 e 2022

Inoltre, il real estate non dà benefici solo in termini di performance, ma anche in termini di protezione contro l’inflazione. Se si osservano i rendimenti reali generati in mercati con indicizzazione degli affitti, si evince come il periodo di “holding” nel portafoglio, al fine di sovraperformare l’inflazione, sia molto inferiore rispetto a quello delle azioni (5 anni contro 11). Questo perché i flussi generati dagli affitti sono tra i più solidi e costanti esistenti sul mercato.

Come accennato in precedenza, un altro dei vantaggi che l’immobiliare offre riguarda la diversificazione di portafoglio. In particolare sul lungo periodo, la correlazione con le performance di altre classi di attivo e molto limitata e questo offre un supporto agli investitori per migliorare il profilo di rischio rendimento dei loro portafogli. Questo anche perché, all’interno del settore immobiliare, rientrano dei segmenti con caratteristiche anche molto diverse tra loro. In particolare, il residenziale e l’healthcare vantano una domanda strutturale e non ciclica; ciò significa che il loro profilo rischio/rendimento può essere adattato per includere specifici temi molto più facilmente che in altre circostanze. Anche la digitalizzazione e il passo indietro compiuto dal settore pubblico hanno avuto un ruolo cruciale, in quanto hanno professionalizzato e liberalizzato alcuni segmenti che prima erano considerati “non investibili”, allargando quindi lo spettro delle soluzioni. Infine, un ruolo molto importante lo gioca la componente geografica, in quanto le caratteristiche economiche, sociali e di maturità del mercato intrinseche di un paese (nel nostro caso europeo) offrono rischi e rendimenti diversi, incrementando ulteriormente la diversificazione.

Correlazione tra immobiliare e altre asset class

Se si chiedesse a qualcuno di immaginare una catena di valore che non preveda la presenza di asset che rientrano nel mercato immobiliare, è probabile che farebbe molta fatica a rispondere ed è proprio questa onnipresenza dell’immobiliare che lo rende un medium essenziale per favorire lo sviluppo di trend di lungo periodo come la digitalizzazione e altri cambiamenti sociali, ambientali e demografici. Gli edifici sono alcuni degli asset con il maggiore impatto sull’ambiente circostante e sulla popolazione, intesa come persone che quell’edificio lo vivono, ma anche come persone che semplicemente abitano nella stessa area. Per questo motivo, noi di BNP Paribas REIM siamo profondamente convinti che spetti a chi possiede questi asset sfruttare i trend secolari per creare un impatto positivo sulla comunità. Per fare un esempio, i requisiti ESG emanati dalla Commissione Europea sono una grande sfida per il settore, ma anche uno stimolo che aiuta i player a rivoluzionare il business stesso (attraverso nuovi metodi di costruzione e ristrutturazione e anche attraverso la nascita di nuove partnership commerciali) e per abbatterne l’impronta ecologica.

Ovviamente, come tutte le classi di attività, anche il real estate presenta dei rischi, che non si limitano a un’interruzione del flusso degli affitti, all’abilità di riaffittare gli spazi e a quelli legati alla costruzione o alla riqualificazione di un asset, ma includono anche ciò che può capitare a un asset lungo il suo ciclo vitale. Attualmente, in Europa si possono trovare classi di rischio “core/core+” per dei rendimenti tra il 4% e il 6%; “value add” tra il 7% e il 12% e “opportunistic” per rendimenti oltre il 13%. Questa panoramica è importante perché ci permette di fare luce su un’ultima caratteristica di questo mercato: attraverso una gestione attiva e applicando un monitoraggio molto attento al presente, è possibile realizzare guadagni potenziali molto elevati, soprattutto quando l’immobiliare avrà superato la correzione subita negli ultimi anni.

- Creocom - Via del Buon Ricovero, 10 - 00189 Roma - p.iva 07881611003 -

- Creocom - Via del Buon Ricovero, 10 - 00189 Roma - p.iva 07881611003 -